相続税の基礎控除とは、「遺産総額がこの金額までなら相続税はかかりません」という非課税の枠(ボーダーライン)のことです。

亡くなった方(被相続人)が残した遺産の総額(借金などを差し引いた正味の金額)が、この基礎控除額を下回る場合、相続税は一切かからず、税務署への申告も原則不要です。

基礎控除額は、次の計算式で決まります。

3,000万円 + (600万円 × 法定相続人の数)

「法定相続人」とは、民法で定められた相続人のことです。例えば、相続人が配偶者と子供2人の場合、法定相続人は合計3人です。この場合の基礎控除額は、3,000万円 + (600万円 × 3人) = 4,800万円となります。

もし遺産総額が4,800万円以下なら相続税はかかりません。逆に、遺産総額が基礎控除額を超えた場合は、その超えた部分に対して相続税がかかる可能性があり、税務署への申告が必要になります。

相続が発生した際、まず遺産総額と法定相続人の数を確認し、基礎控除額を計算することが、相続税の手続きの第一歩となります。

相続税における基礎控除の役割とは

相続税における基礎控除の最も重要な役割は、「相続税がかかる・かからない」を判断するためのボーダーライン(非課税枠)として機能することです。もし亡くなった方の遺産総額(借金などを差し引いた正味の金額)が、この基礎控除額を下回っていれば、相続税は一切かかりません。

税負担・手続き負担を軽減するセーフティネットの役割

この役割の大きな利点は、税金の負担がゼロになることだけではありません。基礎控除額以下の場合、原則として税務署への「相続税申告」という複雑な手続き自体が不要になります。これにより、相続を迎えた多くのご家庭が、専門的な計算や書類作成といった手続き的な負担から解放されます。

また、もし遺産総額が基礎控除額を超えた場合でも、基礎控除は「ここまで引いて良い」という控除枠として機能します。遺産総額全体に税金がかかるのではなく、基礎控除額を超えた部分(例えば、基礎控除4,800万円に対し遺産5,000万円なら、差額の200万円)だけが課税の対象となります。

このように、基礎控除は多くの国民にとっての税負担や手続き負担を軽減するセーフティネットの役割と、課税対象となる資産額のスタートラインを決める「ものさし」としての役割を併せ持っています。

2015年の税制改で課税対象者は約2倍に

具体的には、改正前は「5,000万円+法定相続人1人当たり1,000万円」だった非課税枠が、改正後は「3,000万円+法定相続人1人当たり600万円」へと縮小されています。

この改正により相続税の課税対象となるケースが増加し、実際に相続税が課される遺産の割合は平成26年(2014年)には4.4%でしたが、令和5年(2023年)には9.9%とほぼ倍増しています。

参考:令 和 5 年 分 相 続 税 の 申告事 績 の 概 要|国税庁

特に都市部に自宅など不動産を持つ場合、資産評価額が高いためそれだけで基礎控除を超えてしまい、預金が少なくても相続税の対象になり得ま。したがって、高齢の親を持つビジネスパーソンにとっても、相続税の基礎控除の仕組みを理解しておくことが重要です。

基礎控除額の計算で最も重要なのは「法定相続人」の把握

基礎控除額の計算(3,000万円 + 600万円 × 法定相続人の数)をする上で、最も重要なトピックは「法定相続人の数を正確に把握すること」です。なぜなら、計算式の「3,000万円」と「600万円」は固定の金額であり、基礎控除額を左右する唯一の変動要素が「法定相続人の数」だからです。

法定相続人(ほうていそうぞくにん)とは、民法によって定められた、亡くなった方(被相続人)の財産を相続する権利を持つ人のことです。遺言書がない場合、基本的にこの法定相続人が、法律で定められた割合(法定相続分)に従って遺産を引き継ぐことになります。法定相続人には「配偶者」と「血族相続人」の2種類があり、誰が相続人になるかには明確なルール(優先順位)があります。

では、「法定相続人の数」を正確に確定させるためのステップを解説します。

被相続人の「出生から死亡まで」の連続した戸籍謄本等を取得する

法定相続人を確定させるための絶対的な基礎資料は、亡くなった方(被相続人)の戸籍です。現在の戸籍(死亡の記載がある除籍謄本)だけでは不十分であり、「出生から死亡まで」の連続したすべての戸籍謄本、除籍謄本、改製原戸籍(かいせいげんこせき)を取得する必要があります。

なぜなら、現在の戸籍には、結婚や転籍によってすでに戸籍から抜けている子供や、過去に認知した子供(非嫡出子)が記載されていないことがあるためです。古い戸籍を遡っていくことで、被相続人のすべての婚姻歴、すべての子供、そして親や兄弟姉妹の存在を法的に証明することができます。

これらの書類は、被相続人の「本籍地」があった(または、ある)市区町村の役所で取得します。本籍地を何度も変更している場合は、それぞれの市区町村に順を追って請求する必要があり、非常に時間のかかる作業になることもあります。この戸籍の収集が、相続手続きの全てのスタートラインとなります。

- 関連リンク

- 法務省:戸籍ABC Q6(戸籍謄本等の請求について)

- 法務局:法定相続情報証明制度について (戸籍一式を収集した後、この制度を利用すると便利です)

配偶者の有無を確認する

ステップ1で収集した戸籍謄本のうち、死亡時点の戸籍(除籍謄本)を確認し、被相続人に法律上の配偶者(夫または妻)がいるかを確認します。配偶者は、後述する血族相続人(子、親、兄弟姉妹)の順位に関わらず、常に法定相続人となります。

| ケース | 扱い |

| 法律上の婚姻関係 | 常に相続人 となる。 |

|---|---|

| 事実婚・内縁関係 | 法律上の婚姻ではないため、相続人になれない。 |

| 離婚した元配偶者 | 相続権はない。 |

| 被相続人とほぼ同時に死亡 | 同時死亡の推定が働く場合、お互いに相続は発生しない。 |

相続税の計算(基礎控除)においても、法定相続人として1名にカウントします。また、配偶者は「配偶者の税額軽減」という非常に大きな控除制度の対象となるため、その存在の確認は極めて重要です。

第1順位(子・その代襲相続人)の確認

配偶者以外の相続人(血族相続人)には、民法で定められた優先順位があります。第1順位は「子」です。ステップ1で収集した戸籍謄本をすべて確認し、被相続人に子供(養子、非嫡出子含む)が一人でもいるかを調べます。

- 子が1人でもいる場合:

相続人は「配偶者」と「子(第1順位)」になります。後述する第2順位(親)や第3順位(兄弟姉妹)は相続人になれません。 - 子の範囲:

実子(前妻・前夫との間の子も含む)、養子、認知された子(非嫡出子)も、すべて実子と平等に相続権を持ちます。 - 代襲相続(だいしゅうそうぞく):

子が被相続人より先に亡くなっている場合、その亡くなった子に子供(つまり被相続人の孫)がいれば、その孫が代わりに相続人となります。これを代襲相続といいます。孫も先に亡くなっていれば、ひ孫(再代襲)が相続人となります。

(例)相続人が配偶者、長男、次男。ただし長男は先に死亡しており、長男に子(孫)が2人いる場合。

→ 法定相続人は「配偶者」「次男」「孫2人」の合計4人となります。

- 国税庁:No.4132 相続人の範囲と法定相続分 (相続順位についても解説されています)

第2順位(父母・祖父母など)の確認

このステップは、第1順位の相続人(子や孫などの直系卑属)が一人もいない場合にのみ進みます。

- 第1順位がいない場合:相続人は「配偶者」と「第2順位(直系尊属)」になります。

- 第2順位の対象者:まず「父母」が対象です。父母がともに健在なら2人とも相続人です。片方だけ健在ならその1人が相続人です。もし父母が両方とも亡くなっている場合は、相続権は「祖父母」に移ります。祖父母も全員亡くなっていれば「曽祖父母」…と、上の世代に遡っていきます(直系尊属)。

- 戸籍での確認:被相続人の戸籍(除籍謄本)には父母が記載されています。その父母の戸籍等を取得し、生存しているか、亡くなっているか(いつ亡くなったか)を確認します。もし父母が被相続人より先に亡くなっていれば、さらに祖父母の戸籍を確認…と続けます。

(例)相続人が配偶者のみで、子はいない。被相続人の父は死亡、母は健在。

→ 法定相続人は「配偶者」と「母」の合計2人となります。

第3順位(兄弟姉妹・その代襲相続人)の確認

このステップは、第1順位(子・孫など)も、第2順位(父母・祖父母など)も、一人もいない場合にのみ進みます。

- 第1順位も第2順位もいない場合:

相続人は「配偶者」と「第3順位(兄弟姉妹)」になります。 - 戸籍での確認:

第3順位の確定は、戸籍の収集が最も複雑になります。被相続人の「出生から死亡まで」の戸籍だけでは足りず、「被相続人の父母の、出生から死亡まで」の戸籍一式が必要になる場合があります。なぜなら、被相続人の父母が同じである「すべての子供」(=被相続人の兄弟姉妹)を漏れなく特定する必要があるためです。 - 代襲相続(甥・姪):

兄弟姉妹が被相続人より先に亡くなっている場合、その亡くなった兄弟姉妹に子供(つまり被相続人の甥・姪)がいれば、その甥・姪が代わりに相続人となります。 - 第3順位の代襲相続の注意点:

第1順位(子→孫→ひ孫)とは異なり、第3順位の代襲相続は一代限りです。先に亡くなった甥・姪に子供(姪孫・てっそん)がいても、その子供は代襲相続人にはなれません。

相続順位のまとめ(表)と最終的な相続人の確定

ステップ2〜5で確認した「相続順位」のルールをまとめると、以下のようになります。このルールに従い、ステップ1で収集した戸籍謄本を読み解き、「今回の相続における法定相続人」をリストアップします。

| 順位 | 対象者 | 詳細なルール |

| 常に | 配偶者 | 常に相続人となる。 |

|---|---|---|

| 第1順位 | 子 | 子がいる場合、第2・第3順位は相続人になれない。 |

| (代襲) | 孫 | 子が先に死亡時、孫が相続(再代襲あり)。 |

| 第2順位 | 父母 | 第1順位がいない場合に相続人となる(直系尊属)。 |

| 第3順位 | 兄弟姉妹 | 第1・第2順位がいない場合に相続人となる。 |

| (代襲) | 甥・姪 | 兄弟姉妹が先に死亡時、甥・姪が相続(再代襲なし)。 |

(例)被相続人Aさん。配偶者Bさん。Aさんには子供がいない。Aさんの両親はすでに死亡。Aさんには兄Cさん(健在)と、先に死亡した妹Dさんがいる。妹Dさんには子供Eさん(甥)がいる。

→ 第1順位(子・孫)なし。

→ 第2順位(父母・祖父母)なし。

→ 第3順位が相続人となる。

→ 法定相続人は「配偶者Bさん」「兄Cさん」「甥Eさん(Dの代襲相続人)」の合計3人。

「基礎控除計算上の人数」の特殊ルールの適用

ステップ6までで「法律上の相続人」が確定しました。最後に、相続税の基礎控除額(3,000万円+600万円×N)を計算するための「N=法定相続人の数」を確定させます。

この「N」のカウントには、税法独自の特殊ルールがあるため、法律上の相続人の数とズレることがあります。特に重要なのは以下の2点です。

1. 相続放棄(そうぞくほうき)の扱い

家庭裁判所で「相続放棄」の手続きをした人は、法律上「初めから相続人ではなかった」ものとして扱われ、遺産を一切相続できません。しかし、基礎控除額の計算上は、相続放棄がなかったものとして「法定相続人の数」にカウントします。

(例)相続人が配偶者、長男、次男(計3人)。次男が相続放棄をした。

→ 法律上の相続人は配偶者と長男の2人。

→ 基礎控除の計算上の法定相続人は3人。(3,000万+600万×3人=4,800万円)

2. 養子の人数の制限

養子は法律上、実子と全く同じ相続権を持ちます。

しかし、基礎控除額の計算上は、カウントできる養子の数に以下の制限があります。

- 被相続人に実子がいる場合 → 養子は1人までカウント可。

- 被相続人に実子がいない場合 → 養子は2人までカウント可。※この制限を超えた養子も法律上の相続権はありますが、「基礎控除の計算上の人数」には含まれません。

この2つの特殊ルールを適用して、最終的な「基礎控除計算上の法定相続人の数」を確定させます。

相続税の計算方法を7つのステップで解説

相続税の計算方法を7つのステップに分けて解説します。

ステップ1:相続財産(プラスの財産)の洗い出しと評価

最初に、亡くなった方(被相続人)が死亡日に所有していたプラスの財産をすべて特定し、リストアップします。

財産には、現金、預貯金(普通・定期など)、不動産(土地、建物)、有価証券(株式、投資信託など)、自動車、貴金属、書画骨董、ゴルフ会員権、貸付金など、金銭に見積もることができるすべてのものが含まれます。

- 財産の種類:

- 不動産: 土地(宅地、農地、山林など)、建物(自宅、アパートなど)、権利(借地権など)。

- 金融資産: 現金、預貯金(普通・定期、名義預金も含む)、有価証券(株式、投資信託、国債など)。

- その他: 生命保険金、死亡退職金(これらは「みなし相続財産」と呼ばれ、非課税枠(500万円×法定相続人の数)を超えた分が加算されます)、自動車、貴金属、書画骨董、貸付金など。

- 相続税評価額: 財産は「時価」で評価するのが原則です。特に土地は「路線価方式」や「倍率方式」といった専門的なルールで評価額を算出する必要があり、預貯金のように金額がそのまま評価額になるものばかりではありません。

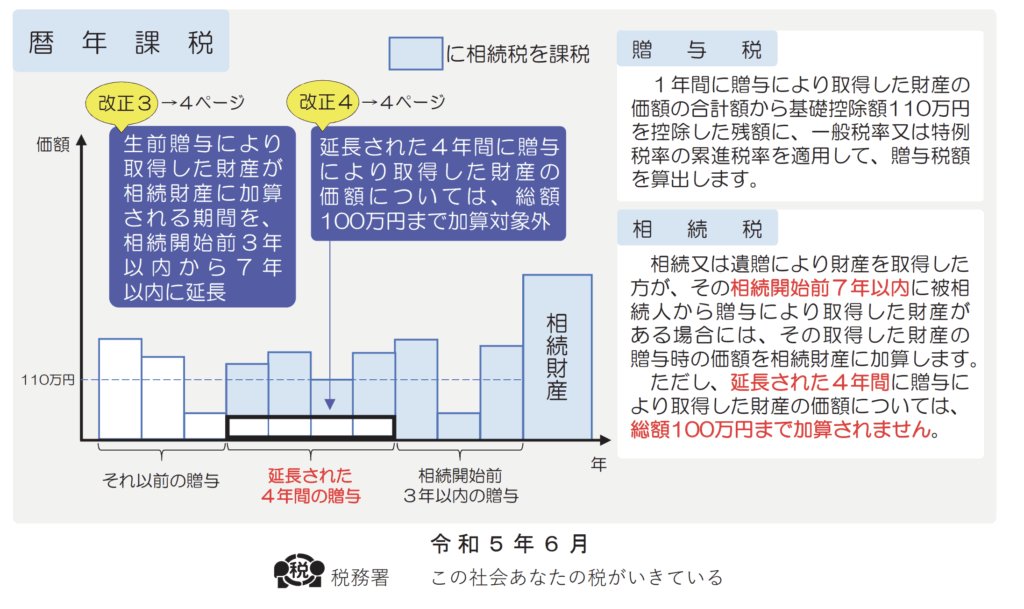

- 生前贈与加算: 相続開始前3年以内(※)に被相続人から暦年贈与を受けていた財産は、相続財産に加算して計算し直す必要があります(相続時精算課税制度を利用した贈与は、期間に関わらずすべて加算します)。

※)税制改正により、この期間は2024年1月1日以降の贈与から段階的に「7年以内」に延長されます。

ポイントは、財産を「相続税評価額」で計算することです。預貯金のように残高がそのまま評価額になるものもありますが、多くの財産は専門的な評価が必要です。

特に土地は評価が複雑で、「路線価方式」(市街地)や「倍率方式」(郊外・農地など)を用いて計算します。この評価額が時価(実際の売買価格)と異なることが、相続税計算を難しくする一因です。

また、被相続人名義の財産だけでなく、実質的に被相続人のものであった名義預金(例:専業主婦の妻名義だが、原資は夫の収入である預金)なども、相続財産として計上する必要があるため注意が必要です。

ステップ2:みなし相続財産・生前贈与を加算する

ステップ1で洗い出した本来の財産に、税法上「相続財産とみなす」もの(みなし相続財産)と、一定期間内の生前贈与を加算します。

みなし相続財産とは

代表的なものは生命保険金と死亡退職金です。これらは厳密には被相続人の財産ではありませんが、死亡によって受け取れるため相続財産とみなされます。

ただし、これらには非課税枠があり、「500万円 × 法定相続人の数」までは相続財産に加算されません。非課税枠を超えた金額だけを加算します。

生前贈与加算

相続開始前3年以内(※)に被相続人から暦年贈与(年間110万円の基礎控除を使う贈与)を受けていた財産は、贈与がなかったものとして相続財産に足し戻します。また、「相続時精算課税制度」を利用して贈与された財産は、時期に関わらずすべて加算します。

ステップ3:債務・葬式費用を控除する(正味の遺産額)

ステップ1と2で計算した「プラスの財産総額」から、被相続人が残したマイナスの財産(債務)と葬式費用を差し引きます。これを「債務控除」といいます。

- 債務:

住宅ローンや自動車ローンなどの借入金、クレジットカードの未払金、未払いの医療費、未払いの税金(住民税や固定資産税など)が対象です。これらは被相続人が亡くなった時点で確定している債務です。 - 葬式費用:

通夜・告別式にかかった費用、会場費、火葬・埋葬料、お布施・読経料、運転手への心付けなどが含まれます。一方で、香典返しの費用、墓石や仏壇の購入費用、法事(初七日を除く四十九日など)の費用は、原則として差し引くことができません。

ここまでの計算(プラスの財産総額 − 債務・葬式費用)で出た金額を「正味の遺産額」と呼びます。

ステップ4:基礎控除を差し引く(課税遺産総額)

ステップ3で計算した「正味の遺産額」から、相続税の非課税枠である「基礎控除額」を差し引きます。

- 基礎控除額の計算式:3,000万円 + (600万円 × 法定相続人の数)

「法定相続人」は、民法で定められた相続人のことで、この数を正確に確定させることが重要です(配偶者、子、親、兄弟姉妹など)。

(例)相続人が配偶者と子供2人の場合、法定相続人は3人です。

→ 基礎控除額=3,000万円 + (600万円 × 3人) = 4,800万円

- 課税遺産総額の確定:正味の遺産額 − 基礎控除額 = 課税遺産総額

もし、正味の遺産額が基礎控除額を下回った場合(この計算結果が0またはマイナスになった場合)、相続税は一切かからず、相続税の申告も原則不要です。

計算結果がプラスになった場合のみ、その金額(課税遺産総額)を基に次のステップに進みます。

ステップ5:相続税の総額を計算する(仮計算)

ステップ4で計算した「課税遺産総額」を使い、まず「相続全体で納めるべき税金の総額」を計算します。ここでの重要なルールは、「実際の遺産分割」とは関係なく、「法定相続分」で一時的に按分して計算することです。

- 課税遺産総額を法定相続分で按分:(例)課税遺産総額が8,000万円。相続人が配偶者(法定相続分1/2)と子2人(各1/4)。

- 配偶者:8,000万円 × 1/2 = 4,000万円

- 子A:8,000万円 × 1/4 = 2,000万円

- 子B:8,000万円 × 1/4 = 2,000万円

- 按分した金額に税率をかける:相続税の税率は累進課税です。速算表を使って計算します。

- 配偶者:4,000万円 × 20% − 200万円 = 600万円

- 子A:2,000万円 × 15% − 50万円 = 250万円

- 子B:2,000万円 × 15% − 50万円 = 250万円

- 全員分の税額を合計する:600万円 + 250万円 + 250万円 = 1,100万円この1,100万円が「相続税の総額」となります。

ステップ6:各人の実際の納税額を計算する(按分)

ステップ5で計算した「相続税の総額」(例では1,100万円)を、今度は実際に財産を取得した割合に応じて、各相続人や受遺者(遺言で財産をもらった人)に割り振ります。

遺言や遺産分割協議によって、誰がいくら財産をもらうかは法定相続分と異なるケースがほとんどです。このステップでは、その「実際の取り分」に応じて税金を公平に負担し直します。

- 実際の取得財産の割合を計算:

(例)正味の遺産額(基礎控除を引く前)が1億2,800万円で、遺産分割協議の結果、配偶者が8,000万円(62.5%)、子Aが4,800万円(37.5%)、子Bは0円を取得したとします。 - 相続税の総額を割り振る:

- 配偶者:1,100万円 × 62.5% = 687.5万円

- 子A:1,100万円 × 37.5% = 412.5万円

- 子B:1,100万円 × 0% = 0円

※なお、相続人以外の人(孫への遺贈など)が財産を取得した場合、この計算結果からさらに2割が加算されます。

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人が、被相続人の一親等の血族(代襲相続人となった孫(直系卑属)を含みます。)および配偶者以外の人である場合には、その人の相続税額にその相続税額の2割に相当する金額が加算されます。

【参考】No.4157 相続税額の2割加算

ステップ7:各人の税額控除を適用し、最終納税額を確定する

ステップ6で計算した各人の税額から、それぞれの事情に応じた「税額控除」を差し引きます。これが、各人が最終的に税務署に納付する金額です。

- 配偶者の税額軽減:

最も影響の大きい控除です。配偶者が取得した財産が「1億6,000万円」または「法定相続分」のどちらか多い金額までであれば、相続税はかかりません。

(例)ステップ6の配偶者の税額687.5万円は、取得財産が8,000万円(1.6億円以下)なので、全額控除されて0円になります。 - その他の主な控除:

- 未成年者控除: 相続人が18歳未満の場合。

- 障害者控除: 相続人が障害者の場合。

- 相次相続控除: 10年以内に2回相続が続いた場合。

- 贈与税額控除: ステップ2で加算した生前贈与について、すでに贈与税を納めている場合に適用。

(例の最終納税額)

- 配偶者:687.5万円 − 687.5万円(配偶者の税額軽減) = 0円

- 子A:412.5万円(他に控除なし) = 412.5万円

- 子B:0円 = 0円

相続税の節税に効く・絶対に知るべき控除枠をおさらい

相続税の節税(税負担の軽減)に利用できる「控除枠」は、適用するタイミングによって変わりますが、以下に、主要な控除枠をすべて解説します。

これらは、相続税を計算する大元となる財産の金額を減らす効果があります。

生命保険金の非課税枠

亡くなった方が保険料を負担していた生命保険金(死亡保険金)は、「みなし相続財産」として相続税の対象となります。しかし、この保険金は遺族の生活保障という側面が強いため、非課税枠が設けられています。

計算式は「500万円 × 法定相続人の数」です。

例えば、法定相続人が3人(妻、子2人)の場合、1,500万円までが非課税となります。もし死亡保険金が2,000万円だった場合、1,500万円を差し引いた残りの500万円だけが相続財産に加算されます。この非課税枠は、相続人(相続放棄した人を除く)が受け取った保険金にのみ適用されます。節税対策として生命保険が活用されるのは、この非課税枠があるためです。

死亡退職金の非課税枠

亡くなった方の死亡に伴って、勤務先から支払われる死亡退職金や功労金なども「みなし相続財産」として課税対象です。これも遺族の生活保障の側面から、生命保険金とは別枠で非課税枠が設けられています。

計算式は「500万円 × 法定相続人の数」です。

法定相続人が3人なら、1,500万円までが非課税となります。生命保険金の枠と合わせると、合計3,000万円(1,500万+1,500万)の財産を非課税で受け取れる計算になります。ただし、この非課税枠が適用されるのは、亡くなってから3年以内に支給が確定したものに限られます。

配偶者の税額軽減

相続税の控除の中で、最も節税効果が大きい制度です。亡くなった方の配偶者が遺産を相続した場合、その税額が大幅に軽減されます。

軽減される金額は、「1億6,000万円」または「配偶者の法定相続分相当額」のどちらか多い金額までです。

つまり、配偶者が相続した財産が1億6,000万円以下であれば、配偶者が納める相続税はゼロになります。この制度は、配偶者が亡くなった方の財産形成に貢献してきたことや、残された配偶者の今後の生活保障を目的としています。

ただし、この制度を利用して税額がゼロになる場合でも、相続税の申告(申告書の提出)は必ず必要です。申告をしなければ、この軽減は受けられません。

未成年者控除

相続人が18歳未満(未成年者)である場合に適用される税額控除です。未成年者が成人になるまでの養育費や教育費を考慮し、税負担を軽くする目的があります。

控除額の計算式は「10万円 × (18歳 − 相続開始時の年齢)」です。

(※相続開始時の年齢は、1年未満の端数は切り上げて1歳として計算します)

例えば、相続時に10歳と3ヶ月の子供が相続人だった場合、年齢は11歳(端数切り上げ)として計算し、控除額は 10万円 × (18歳 − 11歳) = 70万円 となります。

この70万円を、その未成年者が納めるべき相続税額から直接差し引きます。もし、未成年者本人の相続税額が70万円に満たない場合、引ききれなかった残額は、その未成年者の扶養義務者(通常は親権者である配偶者など)の相続税額から差し引くことができます。

障害者控除

相続人が障害者である場合に適用される税額控除です。障害を持つ方の将来の生活費や医療費などを考慮し、税負担を軽減する目的があります。

控除額の計算式は「(85歳 − 相続開始時の年齢) × 10万円」です。

(※特別障害者(障害等級が重い方)の場合は、10万円の部分が 20万円 になります)

(※年齢の端数は未成年者控除と同様に切り上げます)

例えば、60歳の相続人が特別障害者だった場合、控除額は (85歳 − 60歳) × 20万円 = 500万円 となります。

この500万円を、その障害者の方が納めるべき相続税額から差し引きます。未成年者控除と同様に、もし本人の税額から引ききれない金額がある場合は、その方の扶養義務者の相続税額から差し引くことができます。

相次相続控除(そうつぎそうぞくこうじょ)

短期間に相次いで相続が発生した場合の、税負担を軽減するための制度です。

例えば、父が亡くなって(一次相続)、その相続税を納めた母が、その数年後に亡くなる(二次相続)といったケースです。この場合、短期間で同じ財産に対して二重に相続税がかかることになります。

この制度は、一次相続から二次相続までの期間が10年以内の場合に適用できます。

一次相続でかかった相続税額のうち、経過した年数(1年につき10%)に応じて減額した一定額を、二次相続の相続税額から差し引くことができます。

(例:一次相続から3年後に二次相続が発生した場合、一次相続でかかった税額の約70%に相当する部分が控除対象)

贈与税額控除

これは節税というより「二重課税を防止」するための控除です。

相続税の計算では、亡くなる前一定期間内(現在は3年、将来的に7年に延長)の生前贈与は、相続財産に足し戻して(加算して)計算するルールがあります。

もし、その足し戻した贈与財産について、すでに「贈与税」を納めていた場合、その納付済みの贈与税額を、今回計算された「相続税額」から差し引くことができます。

また、「相続時精算課税制度」を選択していた場合に納めた贈与税額も、同様に相続税額から差し引かれます。

外国税額控除

これも二重課税を防止するための控除です。日本の相続税は、原則として国内財産だけでなく海外の財産(例:アメリカの不動産など)も課税対象となります。

もし、その海外の財産について、現地の国(例:アメリカ)で相続税に相当する税金を納めていた場合、日本と海外で二重に税金がかかってしまいます。それを調整するため、外国で納めた税額を、日本の相続税額から一定の限度額まで差し引くことができる制度です。

相続税の基礎控除に関する計算でよくある間違いや注意点

相続税の基礎控除額(3,000万円 + 600万円 × 法定相続人の数)の計算で、最も重要なのは「法定相続人の数」を正しく確定させることです。

この「法定相続人の数」をカウントする際によくある間違いや注意点を5つ解説します。

相続放棄した人を除外してしまう

相続人のうち誰かが家庭裁判所で「相続放棄」をすると、その人は法律上「初めから相続人ではなかった」ものとして扱われます。そのため、遺産分割にも参加できません。

このことから、基礎控除額の計算(600万円 × N)からも、相続放棄した人を除外してしまうという間違いが非常に多いです。

相続税の基礎控除額を計算する目的においては、相続放棄はなかったものとして扱います。つまり、相続放棄をした人も「法定相続人の数」に含めて計算しなければなりません。

例えば、相続人が配偶者、長男、次男の3人で、次男が相続放棄をしたとします。この場合、実際に遺産を相続するのは配偶者と長男の2人ですが、基礎控除の計算上の法定相続人は「3人」のままです。

(誤)3,000万+600万×2人=4,200万円

(正)3,000万+600万×3人=4,800万円

これは、相続放棄によって意図的に基礎控除額が変動し、課税の公平性が失われるのを防ぐための税法上のルールです。

| 状況 | 基礎控除の人数に含めるか |

|---|---|

| 相続放棄 | 含める(税法上の法定相続人) |

| 欠格・廃除・先死亡 | 含めない |

養子の数を無制限にカウントしてしまう

民法上、養子は実子と全く同じ相続権(第1順位)を持ちます。そのため、亡くなった方(被相続人)に養子が何人いても、全員を「法定相続人の数」に含めて基礎控除を計算してしまうケースがあります。

相続税法では、基礎控除の計算に含めることができる養子の数に上限(人数制限)を設けています。

被相続人に実子がいる場合 → 養子は1人まで

被相続人に実子がいない場合 → 養子は2人まで

例えば、実子が1人、養子が2人いる場合、法律上の法定相続人は3人です。しかし、基礎控除の計算上は「実子1人+養子1人」の計2人として計算します(控除額4,200万円)。

もし養子が3人いて実子がいない場合、計算に含められるのは2人です(控除額4,200万円)。

これは、相続税対策として基礎控除額を増やすためだけの過度な養子縁組を防ぐための措置です。ただし、この制限を超えた養子も法律上の相続権自体は失いません。

法定相続人の優先順位を間違える

基礎控除の計算には「法定相続人」の確定が不可欠ですが、この相続の優先順位を誤解しているケースがあります。

典型的な間違いは、亡くなった方に子供(第1順位)がいるにもかかわらず、亡くなった方の親(第2順位)や兄弟姉妹(第3順位)も相続人としてカウントしてしまうことです。

法定相続人には民法で定められた明確な優先順位があります。

- 第1順位: 子(子が先に死亡していれば孫などの代襲相続人)

- 第2順位: 父母(父母が死亡していれば祖父母などの直系尊属)

- 第3順位: 兄弟姉妹(兄弟姉妹が先に死亡していれば甥・姪)

配偶者は常に相続人となりますが、それ以外の人は、先の順位の人が1人でもいれば、後の順位の人は相続人になれません。

例えば、相続人が配偶者、子供1人、亡くなった方の母、弟の場合。第1順位の「子供」がいるため、第2順位の「母」と第3順位の「弟」は法定相続人ではありません。

したがって、法定相続人の数は「配偶者」と「子供1人」の計2人となります。

代襲相続(だいしゅうそうぞく)のカウントミス

本来相続人となるはずの「子」や「兄弟姉妹」が、被相続人(亡くなった方)より先に亡くなっている場合、その人の子(孫や甥・姪)が代わりに相続人となります。これを代襲相続といいます。

この時、先に亡くなった「子」(被代襲者)を1人とカウントしてしまったり、逆に代襲相続した「孫」たちの存在自体を見落としたりする間違いがあります。

代襲相続が発生した場合、基礎控除の計算では、先に亡くなった人(子など)は人数に含めず、代わりに相続権を引き継いだ人(孫や甥・姪)の「実数」をカウントします。

例えば、相続人が配偶者、長男(健在)、先に死亡した次男(次男には子供が2人=孫が2人)の場合。

法定相続人は、「配偶者」「長男」「孫2人」の合計4人となります(先に亡くなった次男はカウントしません)。

(誤)3人(配偶者、長男、次男)→ 4,800万円

(正)4人(配偶者、長男、孫A、孫B)→ 5,400万円

この600万円の差は、相続税額に大きな影響を与えます。

生命保険金の非課税枠のルールと混同する

相続税の計算には、「基礎控除」のほかに「生命保険金の非課税枠(500万円 × 法定相続人の数)」という別の控除制度があります。

この2つの制度は、どちらも「法定相続人の数」を使いますが、そのカウントルールが微妙に異なります。特に「相続放棄」と「養子の人数制限」の扱いで混同が起こりがちです。

最も注意すべき違いは「相続放棄」の扱いです。

- 基礎控除(3000万+600万×N)

- 相続放棄した人を含めてカウントします。

- 生命保険の非課税枠(500万×N)

- 相続放棄した人を除外してカウントします。

例えば、相続人3人(妻、長男、次男)のうち次男が相続放棄した場合、

- 基礎控除の計算は「3人」(控除額4,800万円)

- 生命保険非課税枠の計算は「2人」(非課税枠1,000万円)となります。このルールを混同し、基礎控除まで2人(4,200万円)で計算してしまうと、控除額を600万円も少なく見積もることになり、税額計算の前提が大きく崩れてしまいます。

まとめ

相続と聞くと不安に思われるかもしれませんが、相続税は「基礎控除」という大きな非課税枠があるため、すべての人にかかるわけではありません。

まずは「3,000万円 + 600万円 × 法定相続人の数」という計算式を覚えてください。相続手続きの第一歩は、戸籍を集めてこの「法定相続人の数」を正確に確定させることです。

遺産総額がこの基礎控除額を下回れば、相続税も申告も原則不要です。もし超えてしまった場合でも、「配偶者の税額軽減」をはじめ、多くの控除制度が用意されています。まずはご自身の家庭のボーダーラインを知ることから始めましょう。