直系尊属(親・祖父母)や兄弟などから家の贈与を受けたり、住宅を購入する為の資金の贈与があった場合、贈与税の課税対象になりますが、この贈与税の他にも住宅を取得した時点で、「不動産取得税」、所有権移転の登記を申請する際に「登録免許税」がかかってきます。

購入した時と違い、印紙税や消費税などはかかりませんが、不動産取得税と持ち主が変更になると登録免許税は必ずかかることは覚えておくとよいでしょう。

ただ、住宅を立てるためにお金をもらうなどの場合は非課税となる制度がありますので、今回は、家を贈与された場合の税金と、税金を少しでも安く抑える為の知識をご紹介していきます。

まずは知っておきたい不動産の贈与があった場合にかかる税金

不動産(家)の贈与があった時、「贈与税」「登録免許税」「不動産取得税」の3つが発生します。

それぞれ非課税あるいは節税する為の制度がありますが、まずはそれぞれがどのような税なのかをご紹介していきます。

贈与税

不動産に限らず、人から高額なもの(家など)を無償でもらった際にかかる税金を贈与税といい、贈与税の課税対象者は「毎年1月1日から12月31日までの1年間」で、贈与財産の合計額に対する贈与税を「翌年2月1日より3月15日まで」の期間に確定申告をし、納税する義務があります。

無償でといいましたが、時価より安い価格で財産を買った場合、例えば時価5,000万円のマンションを500万円で買った場合なども贈与税の対象になります。

贈与税の計算方法

贈与税の計算は・・・

課税価格 = 贈与財産価額 - 110万円(基礎控除)

税額 = 課税価格 × 税率 - 控除額

この2つの式を用いることで算出します。

例えば、5,000万円の家を贈与でもらった場合の課税価格は、【5,000万円 - 110万円(基礎控除)=4,890万円】になります。

税額に関しては、国税庁で下記の表のように決まっていますので、こちらを参考して計算することになります。

表:一般贈与財産用

| 基礎控除後の課税価格 | 税 率 | 控除額 |

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

課税価格は4,890万円なので、税額は【4,890万円 × 55% − 400万円 = 2,289.5万円】になります。

この税額表は兄弟間や夫婦間の贈与、親から子への贈与で、かつ子供が未成年者の場合に使用するものになります。

祖父母から孫への贈与の場合

では、祖父母から贈与された場合はどうなのかですが、【祖父母から孫に贈与され、その年の1月1日において20歳以上の者】への贈与は特例贈与と呼ばれ、下記の表を参考にします。

表:特例贈与財産用

| 基礎控除後の課税価格 | 税 率 | 控除額 |

| 200万円以下 | 10% | ‐ |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

これに該当しない

- 父母(直系尊属)から成人の子供への贈与

- 兄弟から成人した兄弟への贈与

- 祖父母から成人した孫への贈与

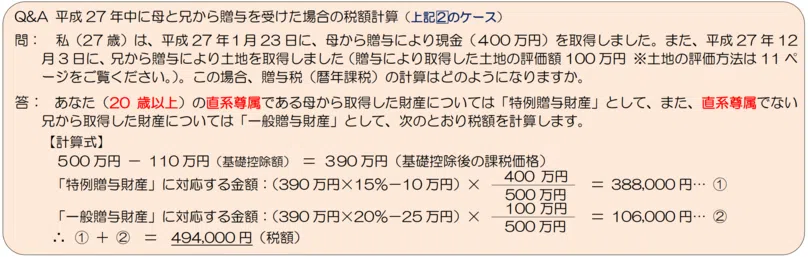

この3パターンに関しては、下記のように分類して計算していきます。

- 父母(直系尊属)から成人のした子供への贈与:特例贈与

- 兄弟から成人した兄弟への贈与:一般贈与

- 祖父母から成人した孫への贈与:特例贈与

登録免許税

次に登場するのが登録免許税と呼ばれるもので、この不動産は自分の物になりましたと主張(登記)するための費用になります。

| 内容 | 課税標準 | 税率 | 軽減税率 (措法72) | |

| 土地の所有権の移転登記 | 贈与・交換・収用・競売等 | 不動産の価額 | 20/1000 | - |

| 建物の登記 | 贈与・交換・収用等 | 不動産の価額 | 20/1000 | - |

詳しい計算の手順は「登録免許税の課税標準と登記毎の計算方法 | 3つの軽減措置も紹介」を参考にしてください。なお、上記の表のように、贈与の場合の軽減措置はありません。

不動産取得税

登録免許税が、「私の物だと主張する為の費用」なのに対して、不動産取得税は、手に入れたことに対する税金を指します。

もっと正確に言うと「不動産を所有する権利を取得する費用」といって、登記の有無や有償・無償に関係なく収める県の税金になります。

課税価格は不動産の価格の3%で、固定資産評価額によって変わりますが、固定資産評価額の2分の1を課税価格とする特例措置に従って、仮に土地が2,000万円、家屋が300万円なら、

- 建物:300万円×3% = 9万円

- 土地:2,000万円÷2×3% = 30万円

不動産取得税は39万円になります。

詳しい計算手順は「かんたんに不動産取得税を計算する方法とよくある質問まとめ」をご覧いただければと思います。

家を贈与する際に贈与税をできるだけ抑える為に利用できる制度

直系尊属や祖父母から贈与を受けて、贈与税がいくらになるのか、減税措置がどの程度あるかを見てきましたが、この贈与税をもっと安く抑えるにはどのような手段があるのかを掘り下げていきましょう。

住宅取得等資金の贈与を受けた場合の非課税を利用

これは、父母や祖父母など直系尊属からの贈与によって、自己の居住の用に供する住宅用の家屋の新築、取得、増改築をするためのお金をもらった場合に、一定の要件を満たせば贈与税が非課税となる制度です。

住宅取得等資金贈与の非課税を受ける為の条件

平成27年1月1日から令和3年12月31日までの間で、

- 贈与を受けた時に贈与者の直系卑属であること

- 贈与を受けた年の1月1日において、20歳以上であること

- 贈与を受けた年の合計所得金額が2,000万円以下であること

- 平成21年分から平成26年分までに受けたことがないこと

- 配偶者や親族などから住宅用の家屋の取得をしたものではないこと

- 又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

- 贈与を受けた年の翌年3月15日までに新築等をすること

- 贈与を受けた時に日本国内に住所を有していること

- イ 贈与を受けた時に受贈者が日本国籍を有しており、かつ、受贈者又は贈与者がその贈与前5年以内に日本国内に住所を有していたこと

- 贈与を受けた時に受贈者が日本国籍を有していないが、贈与者がその贈与の時に日本国内に住所を有していたこと

- 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること

この8つが必要になります。

非課税限度額は?

表イ:ロ以外の場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| ~平成27年12月31日 | 1,500万円 | 1,000万円 |

| 平成28年1月1日~令和2年3月31日 | 1,200万円 | 700万円 |

| 令和2年4月1日~令和3年12月31日 | 1,000万円 | 500万円 |

表ロ:住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

| 住宅用家屋の取得等に係る契約の締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年12月31日 | 1,500万円 | 1,000万円 |

相続時精算課税制度の利用

相続時精算課税制度(そうぞくじせいさんかぜいせいど)とは、60歳以上の父母又は祖父母から、20歳以上の推定相続人である子又は孫に対して財産を贈与した場合に適応出来る特別控除を、2,500万円の限度額に達するまで控除出来る制度です。

令和3年12月31日までに、父母又は祖父母からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合で、一定の要件を満たすときには、贈与者がその贈与の年の1月1日において60歳未満であっても相続時精算課税を選択することができます。

引用元:相続時精算課税選択の特例

2,500万円の限度額に達するまで何回でもできるというのが魅力で、暦年課税に比べるとより多くの贈与税の節税につなげることができます。

5,000万円を贈与した場合の計算例

・暦年課税の場合(一般税率を採用)

式:(贈与額-110万円)×税率-控除額

=(5,000万円 − 110万円)×55%-250万円

= 2,439万円(贈与税額)

・相続時精算課税制度の場合

式:(贈与額-2,500万円)×20%

=(5,000万円-2,500万円)×20%

= 500万円(贈与税率)

このように、相続時精算課税制度を利用すると、2,000万円近い贈与税対策が出来ることがお分かりいただけたかと思います。

贈与税以外の税金を軽減するためには?

残念なお知らせとなり恐縮ですが、登録免許税は「贈与」においては軽減税率などの制度はありません。

購入などにおいては0.1%〜0.2%程度の軽減措置はあるものの、贈与においては「登録免許税」の項目でご紹介したようにないと思っていただくのがよいでしょう。

一方、不動産取得税においては「免税点」という考え方がありますが、

- 取得した土地の価格が10万円未満の場合

- 売買や贈与等により取得した家屋の価格が12万円未満の場合

- 建築した家屋の価格が23万円未満の場合 など

こういった要件を満たす場合は非課税となりますが、県によって基準が違うのと、あまりにも低い価格のため、結果的に利用できないといっていいかもしれません。

ただ、専門家であれば何かしらの節税案を持っている可能性がありますので、少しでも節税に繋がる知識を得たいのであれば、税理士などに相談してみることをおすすめします。

不動産の贈与をする際の注意点

最後に、不動産の贈与をおこなう場合に知っておいたい注意点をご紹介しておきます。

贈与をしたつもりに注意しよう

法定相続内であれば、登記をしていなくても法定相続分までは自分の物であるということ第三者に主張できます。

しかし、法定相続外の贈与であれば、登記をしなければ第三者に対抗することができません。

例えば、相続人の債権者がその不動産を差押さえた場合、未登記の不動産を自分の物であると主張ても認められず、受贈者の不利益となってしまいます。

このような事態を避けるためには、贈与を受けた場合は必ず登記をして名義人を変更する必要があります。

まとめ

家を贈与された場合の贈与税について解説してきましたが、結論として、大きな節税効果をねらうなら「相続時精算課税制度」を利用するのがおすすめです。

短期でできますし、贈与する相手も自由に決められますので、今後住宅や不動産を贈与する機会があるのであれば、覚えておくとよいかもしれませんね。